Fördjupning | Sveriges ekonomi

Handeln har fått ökad betydelse för varuexporten

Senast uppdaterad: 2024-08-19

Sveriges varuexport har länge dominerats av tillverkningsindustrin. De senaste åren har dock varuexporten från handelsföretagen växt snabbare än varuexporten från industriföretagen. Inom industrin är det storföretagen som är helt dominerande medan den största delen av exporten från handeln kommer från företag med färre än tio anställda.

Varuexportens betydelse har ökat över tid. Från att ha utgjort runt en tiondel av Sveriges BNP under första halvan av 1800-talet stod export och import för drygt hälften av BNP år 2023. Bland annat var efterkrigstiden i Europa väldigt gynnsam för svensk export.

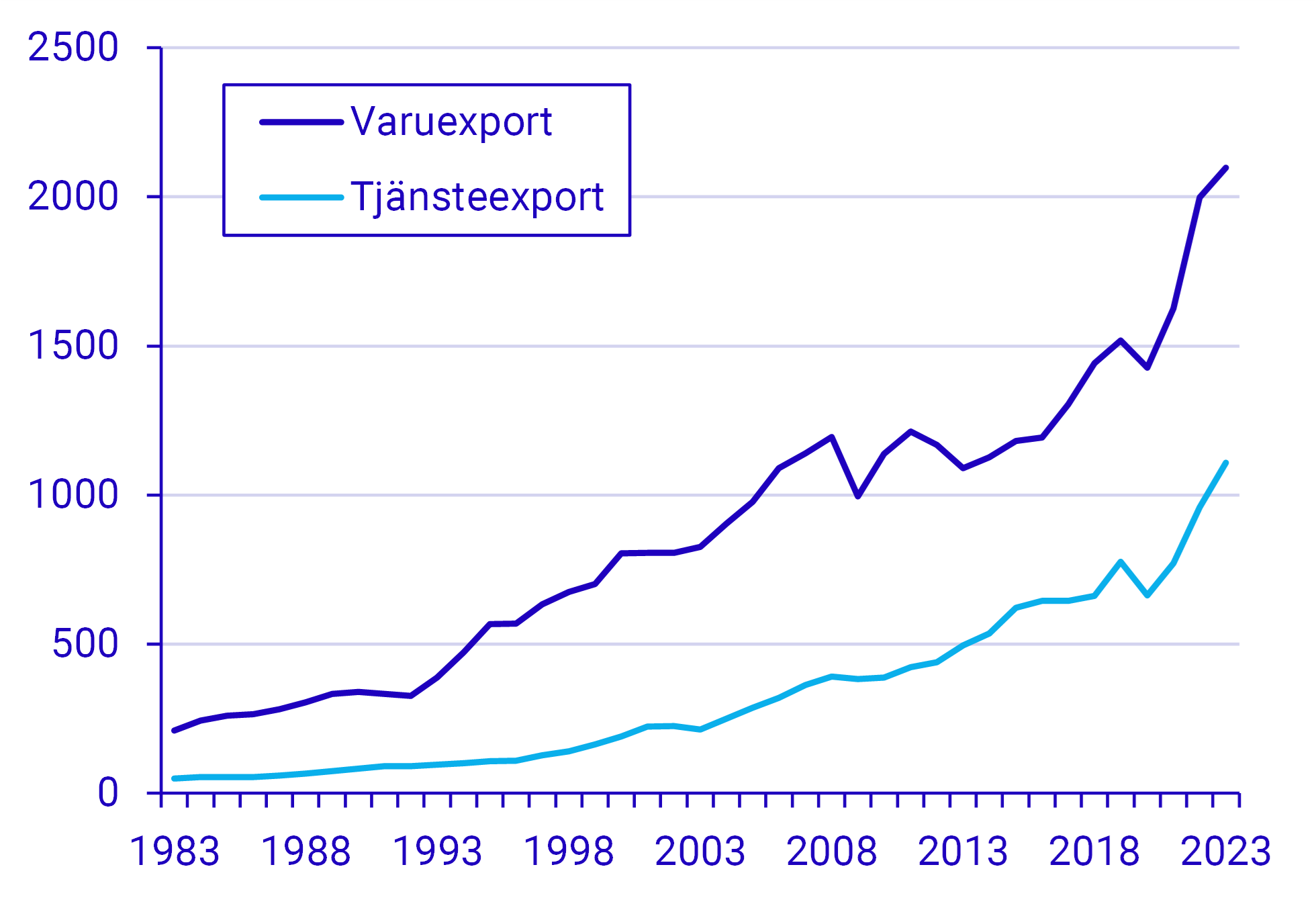

Under hela tidsperioden har varuexporten varit dominerande, även om tjänsteexporten också har växt snabbt under 2000-talet. År 2023 exporterade Sverige varor för mer än 2 000 miljarder kronor. Tjänsteexporten är bara hälften så omfattande. I denna artikel har vi valt att fördjupa oss i varuexporten.

Sverige exporterar mer varor än tjänster

Export av varor och tjänster, bortfallsjusterat, löpande priser, miljarder kronor

Källa: Utrikeshandel med varor respektive tjänster (SCB)

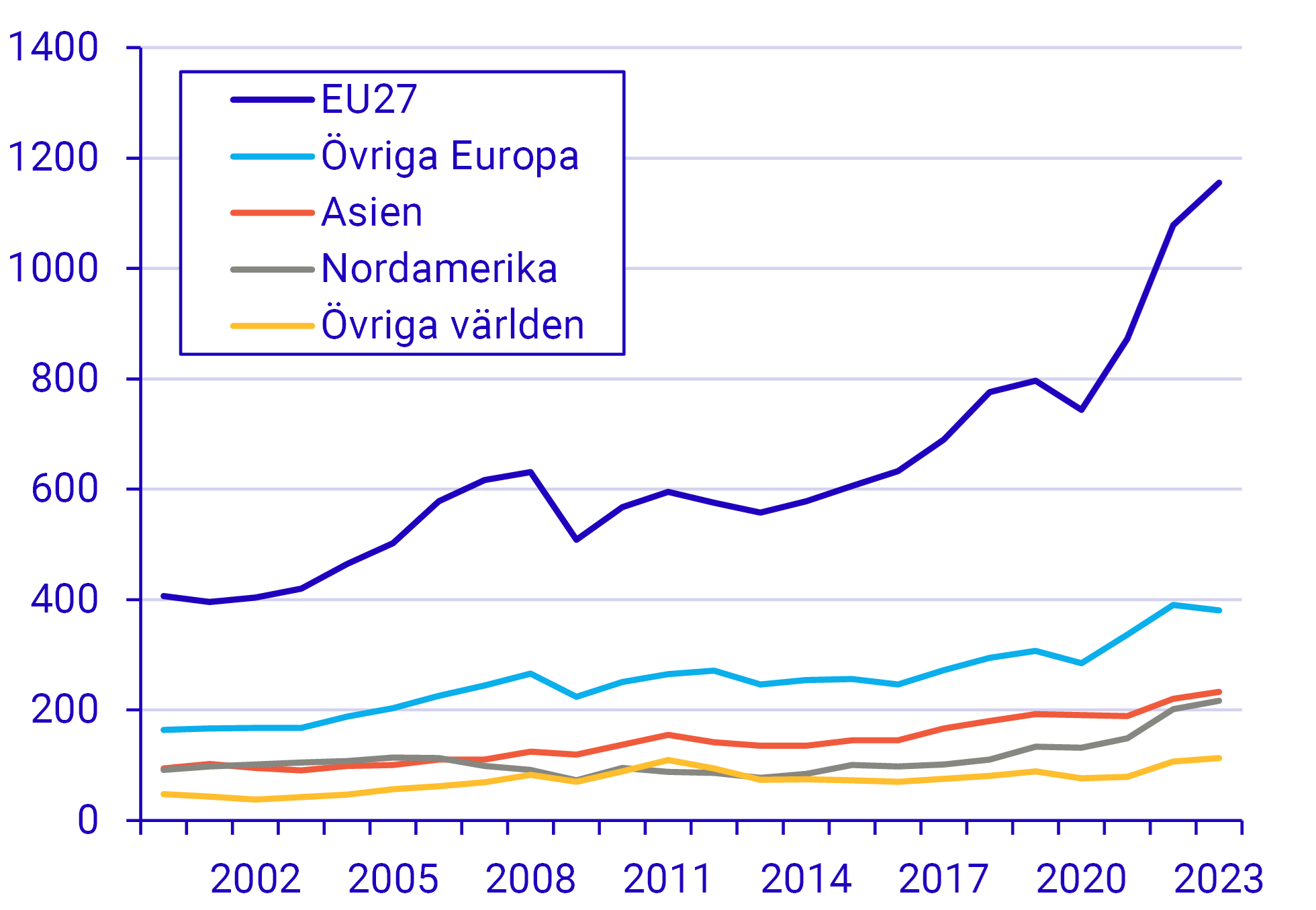

Sverige handlar mest med andra EU-länder

Våra främsta handelspartner är våra närmaste grannländer och över hälften av Sveriges varuexport går till länder inom EU. År 2023 gick 55 procent eller 1 156 miljarder kronor av Sveriges varuexport till något EU-land. Varuexporten till EU27 har fördubblats under de senaste fem åren mätt i löpande priser.

Mer än hälften av Sveriges varuexport går till länder inom EU

Varuexporten fördelad på landgrupper, bortfallsjusterat, löpande priser, miljarder kronor

Källa: Utrikeshandel med varor (SCB)

Övriga Europa är den näst största landgruppen och står för 18 procent av varuexporten. Exporten till Asien är fortsatt på en låg nivå. Sedan 2020 har exportandelen till Asien fallit med två procentenheter och utgjorde 11 procent av den totala exporten 2023. Exporten till övriga världen, där bland annat Central- och Sydamerika, Afrika samt Oceanien ingår, är marginell. Övriga världen köpte tillsammans 5 procent av det Sverige exporterade 2023.

En stor del av exporten går till Tyskland

De flesta av våra största handelspartner ligger geografiskt nära. Det är Tyskland och Norge som är de två främsta mottagarländerna av den svenska varuexporten. De stod för 11 respektive 9 procent av varuexporten 2023. Det enda utomeuropeiska landet bland de tio största exportmottagarna 2023 var USA.

Andelen av varuexporten som går till USA har ökat

Varuexporten, Sveriges största handelspartner för varuexport, bortfallsjusterat, andelar i procent och miljarder kronor

|

Andel 2014 |

Andel 2023 |

Mdkr 2023 |

|

|

Tyskland |

10 |

11 |

221 |

|

Norge |

10 |

9 |

196 |

|

USA |

7 |

9 |

188 |

|

Danmark |

7 |

7 |

148 |

|

Finland |

7 |

7 |

145 |

|

Storbritannien |

7 |

5 |

114 |

Källa: Utrikeshandel med varor (SCB)

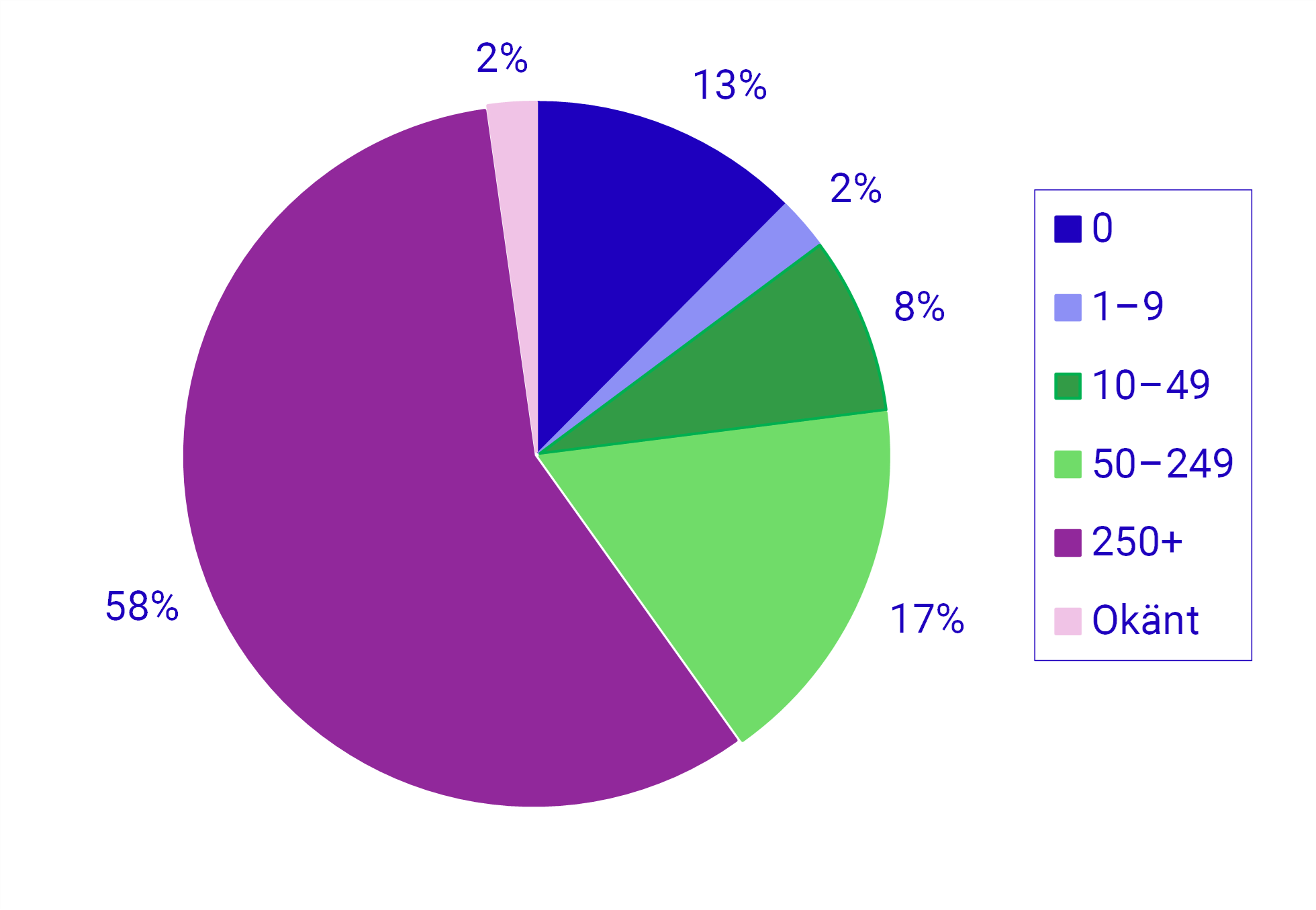

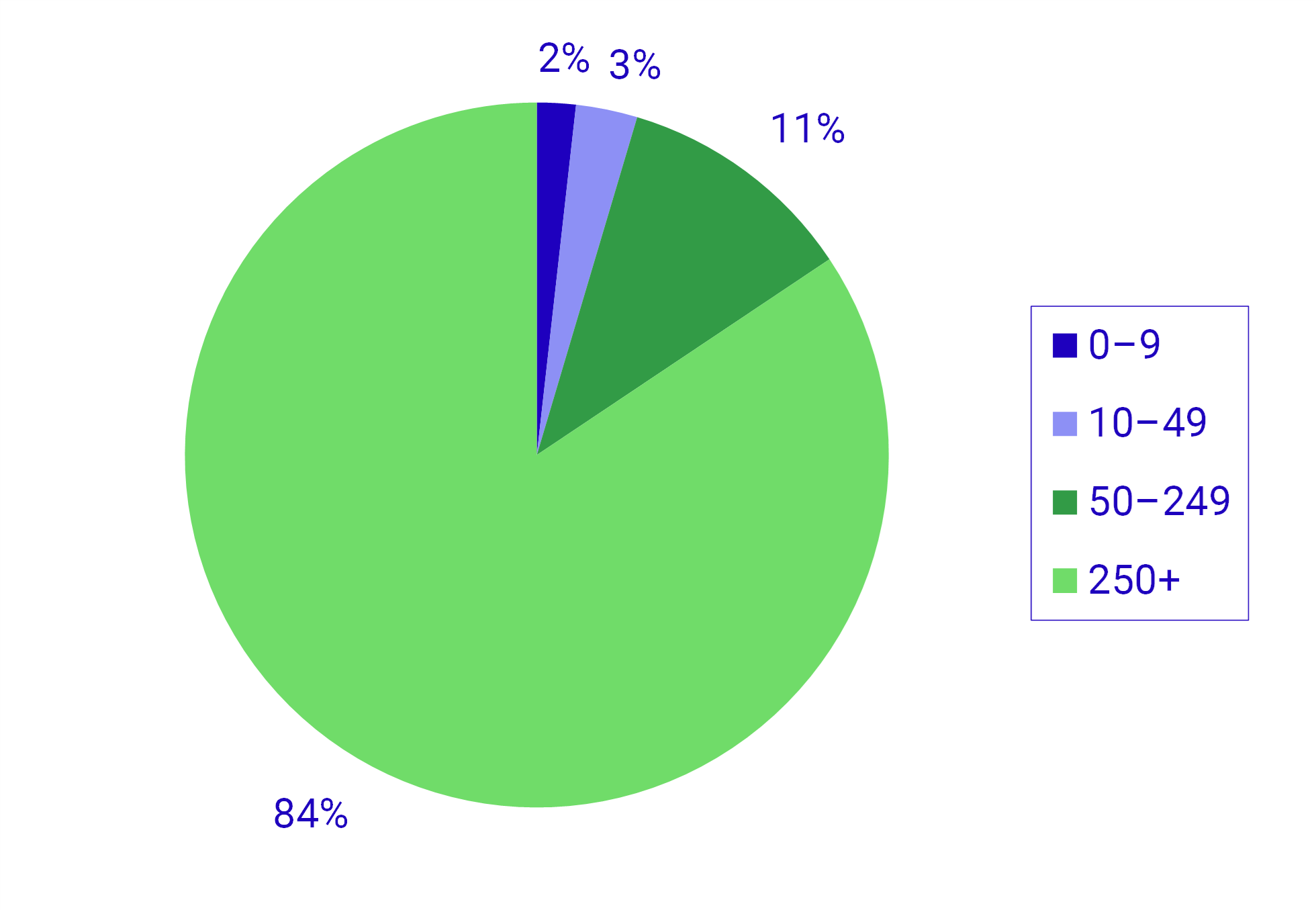

Storföretagen exporterar mest

Även om antalet exporterande företag är betydligt högre bland de små företagen så är exportvärdet överlägset störst från de stora företagen. År 2023 stod storföretagen för 58 procent eller 1 193 miljarder kronor av Sveriges totala varuexport. Till gruppen medelstora företag hör strax under 3 000 företag. Det är nästan tre gånger fler än gruppen storföretag. De medelstora företagen exporterade varor för 355 miljarder, vilket var 17 procent av den totala varuexporten år 2023 och uppgick inte ens till en tredjedel av storföretagens export.

De flesta av Sveriges varuexporterande företag finns i gruppen mikroföretag. Mikroföretagen kan delas upp i två grupper, de som har 0 anställda och de som har 1–9 anställda. Båda dessa grupper utgörs av runt 12 000 varuexporterande företag vardera. Men även om antalet företag inte skiljer sig åt mellan dessa båda grupper är det stor skillnad på deras export i kronor räknat.

Företagen med noll anställda stod för 13 procent av varuexporten medan företag med 1–9 anställda endast stod för 2 procent av varuexporten 2023. Det kan tyckas konstigt, men verksamheterna i företagen i dessa två grupper skiljer sig en del åt, till exempel är andelen internationella företag betydligt högre i gruppen med noll anställda.

En stor del av exporten är från företag med noll anställda

Varuexport i kronor år 2023 fördelat på företagsstorlek utifrån antal anställda, ej bortfallsjusterat, andel i procent

Källa: Utrikeshandel med varor (SCB)

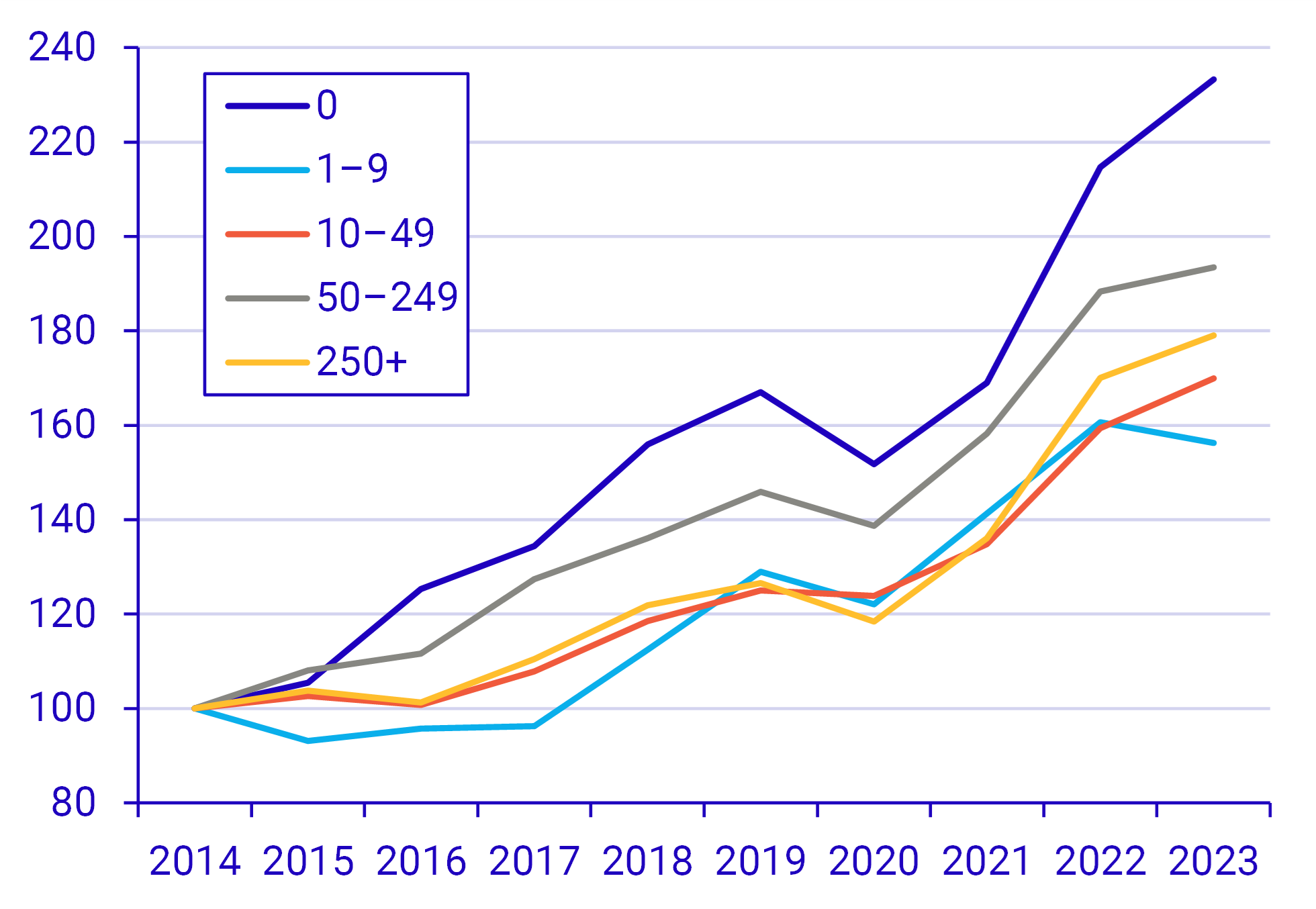

Under tioårsperioden 2014–2023 har värdet av varuexporten från företag med noll anställda ökat med hela 133 procent. Motsvarande ökning hittas inte i någon av de andra företagsstorlekarna. En delförklaring är att antalet företag i kategorin har ökat med 53 procent under samma period, vilket är mer än övriga grupper. Storföretagen har ökat sin varuexport med 79 procent under perioden och har den klart högsta ökningen i kronor räknat.

Alla grupper av företagsstorlekar visar en stark tillväxt i varuexporten efter det svaga pandemiåret 2020.

Företag med noll anställda har haft starkast exporttillväxt

Varuexport i löpande priser fördelad på företagsstorlek utifrån antal anställda, ej bortfallsjusterat, index 2014=100

Källa: Utrikeshandel med varor (SCB)

Småföretagen exporterar främst till andra EU-länder

Varuexporten till USA domineras av storföretagen. Mer än tre fjärdedelar av exporten är från dem. För Norge som också är utanför EU:s tullunion ser vi liknande mönster. Den största delen av varuexporten är från stor- och medelstora företag.

Små- och mikroföretag har en klart högre andel av varuexporten till länder inom EU. Två länder som är stora exportmottagare av varor från de svenska mikroföretagen är Finland och Tyskland. Av den svenska varuexporten till Finland kommer 38 procent från mikroföretag, medan samma andel för Tyskland är 18 procent. Denna fördelning har varit stabil över de senaste tio åren.

Svenska mikroföretag stora exportörer till Finland och Tyskland

Andelar i procent av varuexporten år 2023 i löpande priser till olika länder fördelat på företagsstorlek utifrån antal anställda, ej bortfalljusterat

|

0–9 |

10–49 |

50–249 |

250+ |

Okänt |

|

|

Tyskland |

18 |

7 |

19 |

56 |

0 |

|

Norge |

5 |

14 |

32 |

38 |

11 |

|

USA |

2 |

8 |

11 |

77 |

2 |

|

Finland |

38 |

10 |

21 |

31 |

0 |

Källa: Utrikeshandel med varor (SCB)

Avsaknaden av handelshinder inom EU:s inre marknad är en förklaring till att små- och mikroföretag exporterar till länder inom EU. Inom EU krävs inga tulldeklarationer vilket förenklar arbetet med handel inom EU. Men det kan också handla om andra hinder så som olika standarder, etableringskostnader samt kostnader för distribution att exportera utanför den inre marknaden i EU.

En annan anledning att mikroföretag har en stor andel av exporten inom EU kan också ha med kvasi-import att göra. Det innebär att företag från länder utanför EU:s marknad importerar till ett geografiskt och logistisk lägligt EU-land för att sedan från det landet exportera vidare till andra länder inom EU:s inre marknad. Dessa företag har ofta inte några anställda registrerade på sitt svenska organisationsnummer utan de arbetar ofta på moderbolaget i avsändningslandet.

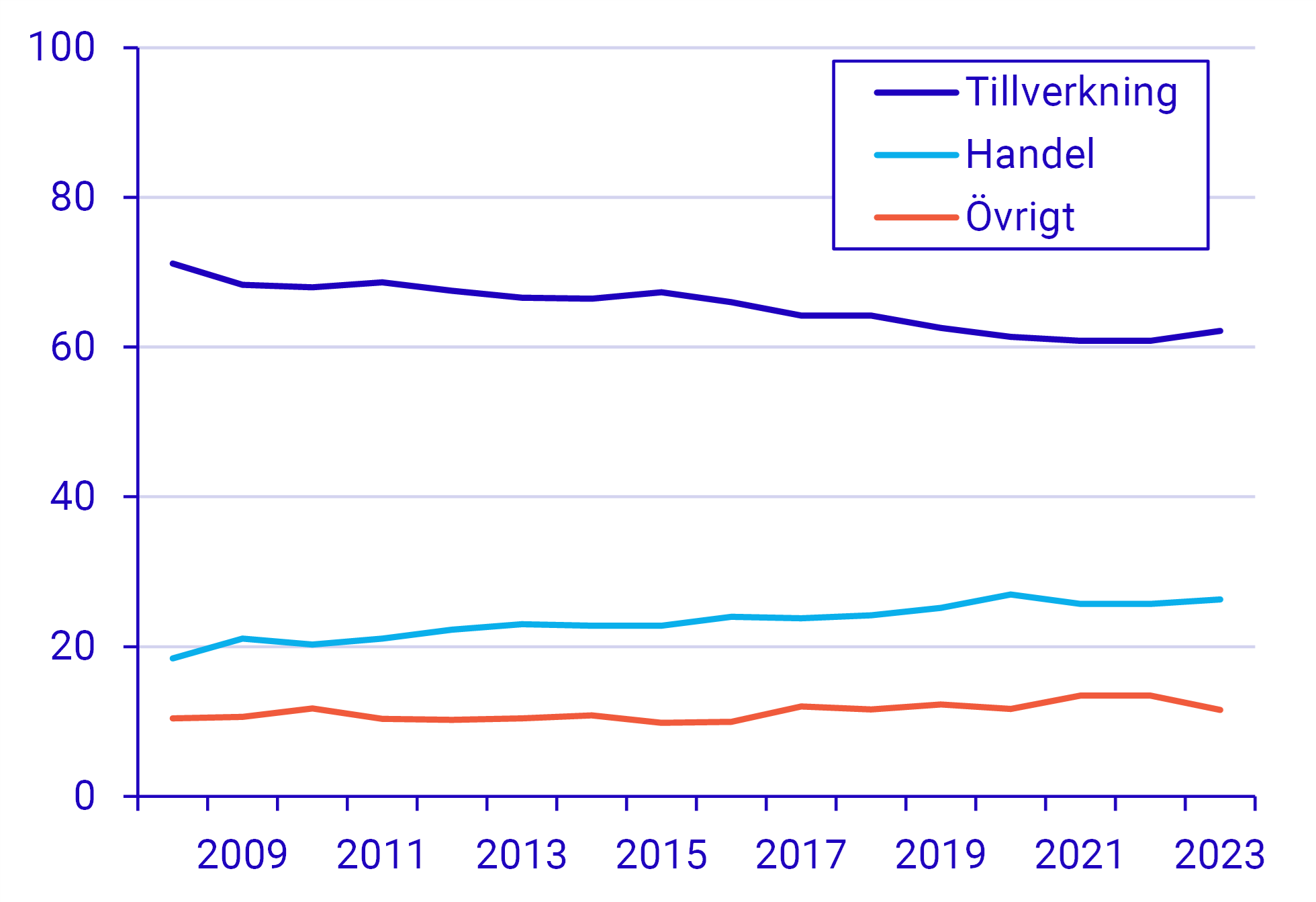

Största delen av varuexporten kommer från tillverkningsindustrin

Den svenska varuexporten är starkt kopplad till tillverkningsindustrin, där bil- och skogsindustrin är stor. Av varuexporten 2023 kopplas över 60 procent till företag med en branschkod, SNI-nummer, inom tillverkningsindustrin. Detta är företag som tillverkar allt ifrån livsmedel till fordon.

Efter tillverkningsindustrin är handeln den näst största branschen inom varuexporten. Här ingår företag som har som huvudsyssla att köpa in och sälja varor. Det kan vara allt från detaljhandel eller partihandel av livsmedel till handel med motorfordon samt reparation av motorfordon och motorcyklar.

I posten övrigt, som legat runt tio procent sedan 2008, ingår branscher så som utvinning av mineraler, jordbruk och offentlig förvaltning.

Tillverkningsindustrins varuexport har växt kraftigt de senaste tio åren och ökat med 74 procent under perioden 2014 till 2023. Men andelsmässigt har tillverkningsindustrins andel av varuexporten minskat stadigt sedan 2008, från 70 till 60 procent. Framförallt är det handel som har tagit andelar. Värdet av varuexporten för handeln har mer än fördubblats, en ökning med 115 procent, mellan 2014 och 2023.

Handeln har tagit andelar från tillverkningsindustrin

Andelar i procent av varuexport i löpande priser, fördelat på branschgrupper, ej bortfallsjusterat

Källa: Utrikeshandel med varor (SCB)

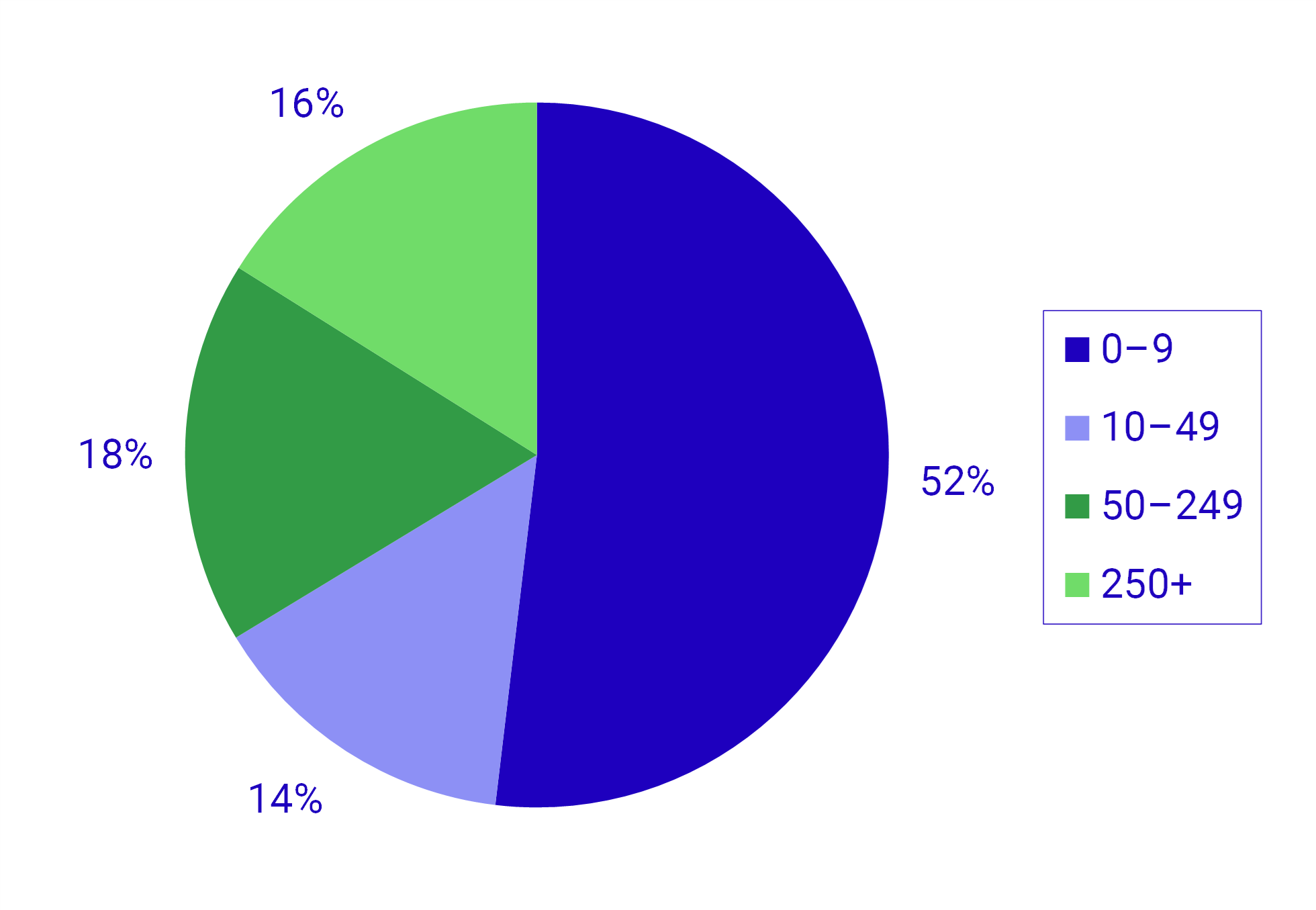

Export från handeln sker från mikroföretagen

Det är en stor skillnad på företagen som exporterar inom tillverkningsindustrin respektive handeln. Tillverkningsindustrins varuexport kommer mestadels från företag med 250 eller fler anställda, det vill säga från företag som kategoriseras som storföretag. Så ser inte fördelningen ut inom handeln. Där var drygt hälften av varuexporten 2022 från företag som har färre än 10 anställda. Trenden verkar fortsätta. Dessa två grupper, storföretagen för tillverkningsindustrin samt mikroföretagen för handeln, har vuxit i både andel och värde under de senaste tio åren.

Hälften av handelns varuexport sker från mikroföretag

Handelns varuexport 2022 fördelat på storleksklass, ej bortfalljusterat, andelar i procent

Källa: Utrikeshandel med varor (SCB)

Storföretagen dominerar inom varuexporten från industrin

Tillverkningsindustrins varuexport 2022 fördelat på storleksklass, ej bortfalljusterat, andelar i procent

Källa: Utrikeshandel med varor (SCB)

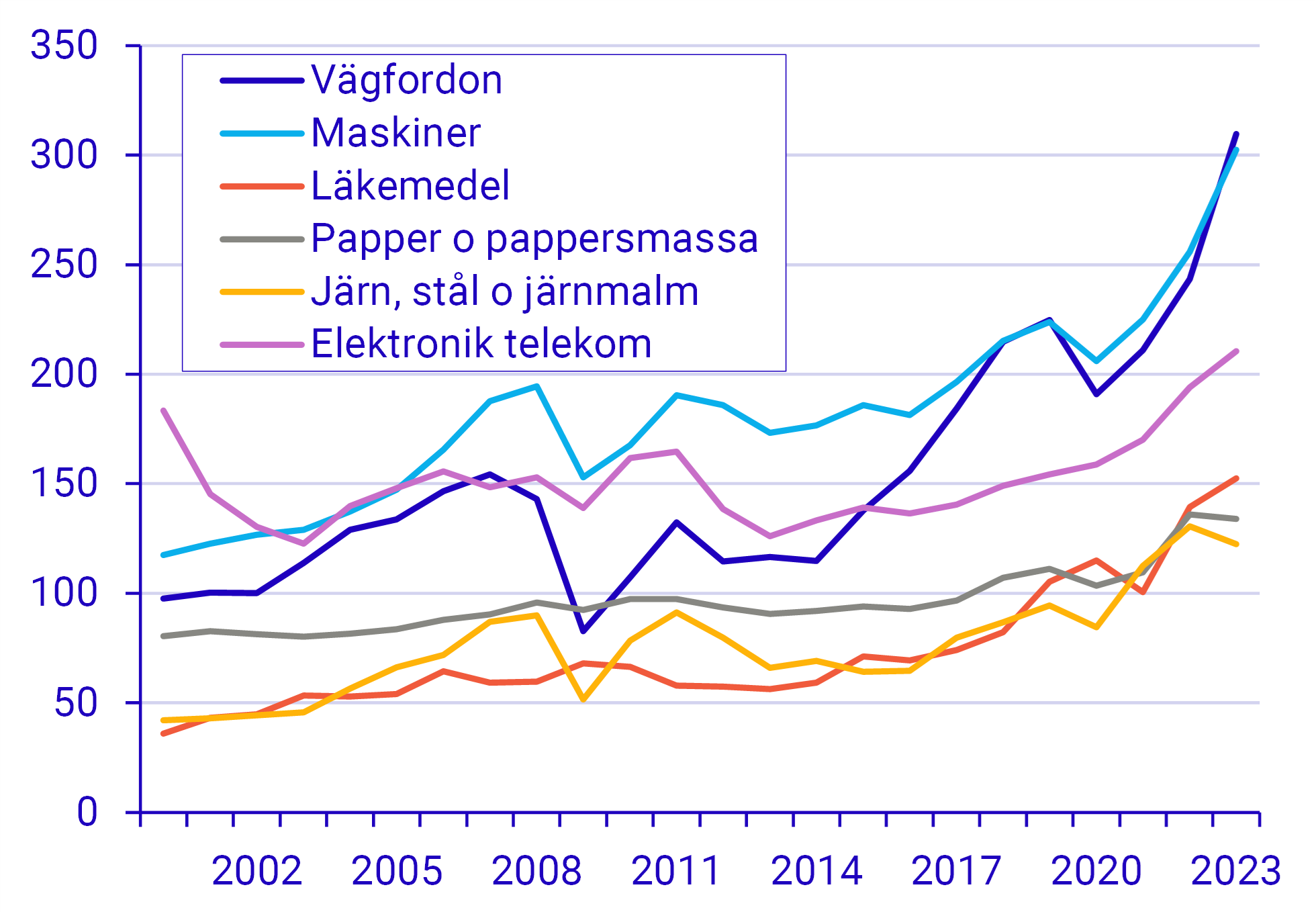

Maskiner och fordon stora exportvaror

Förutom att bryta ner statistiken på exportföretagens bransch finns möjlighet att sammanställa statistiken utifrån vilka varor företagen faktiskt exporterar. Varugrupperna klassificeras enligt SITC (Standard International Trade Classification).

Sverige är en stor exportör av vägfordon och maskiner. Inom varugruppen vägfordon ingår både nyproducerade och begagnade person- och lastbilar samt andra fordon, men gruppen domineras av personbilar. Sammantaget exporterade svenska företag vägfordon och maskiner för 600 miljarder kronor år 2023. Det var en tredjedel av all varuexport. Efter finanskrisen 2009 har efterfrågan på vägfordon ökat mer än för maskiner som haft en svagare tillväxt.

Exporten av vägfordon och maskiner stiger

Varuexporten uppdelat på ett par stora varugrupper, bortfallsjusterat, löpande priser, miljarder kronor

Källa: Utrikeshandeln med varor (SCB)

Andra varor som Sverige är en stor exportör av är läkemedel, papper och pappersmassa, oljeprodukter samt järn, stål och järnmalm. Med undantag för oljeprodukter som haft ett rejält uppsving till följd av prisuppgången under 2022 är det maskiner och vägfordon som haft den största tillväxten efter pandemin av de större varugrupperna.

Läkemedel är en annan stor varugrupp som har haft en kraftig uppgång. Från 2014 till 2023 har exporten från denna varugrupp ökat med 158 procent. Till skillnad från många andra varugrupper, och kanske inte helt överraskande, hade läkemedel en positiv utveckling under pandemiåret 2020.

Järn, stål och järnmalm är en stor varugrupp som minskade under 2023 men har innan dess, med undantag för 2020, haft en positiv utveckling de senaste tio åren. Varugruppen papper samt pappersmassa visade för första gången på 2000-talet en större uppgång under 2022, men som stagnerade 2023.

Den svaga kronan gynnar svensk export

I värde har varuexporten ökat under nästintill hela 2000-talet med undantaget för tydliga nedgångar vid finanskrisen 2009 samt coronapandemin 2020. Eftersom Sverige är ett exportberoende land är globala kriser något som drabbar svenska exportföretag extra hårt.

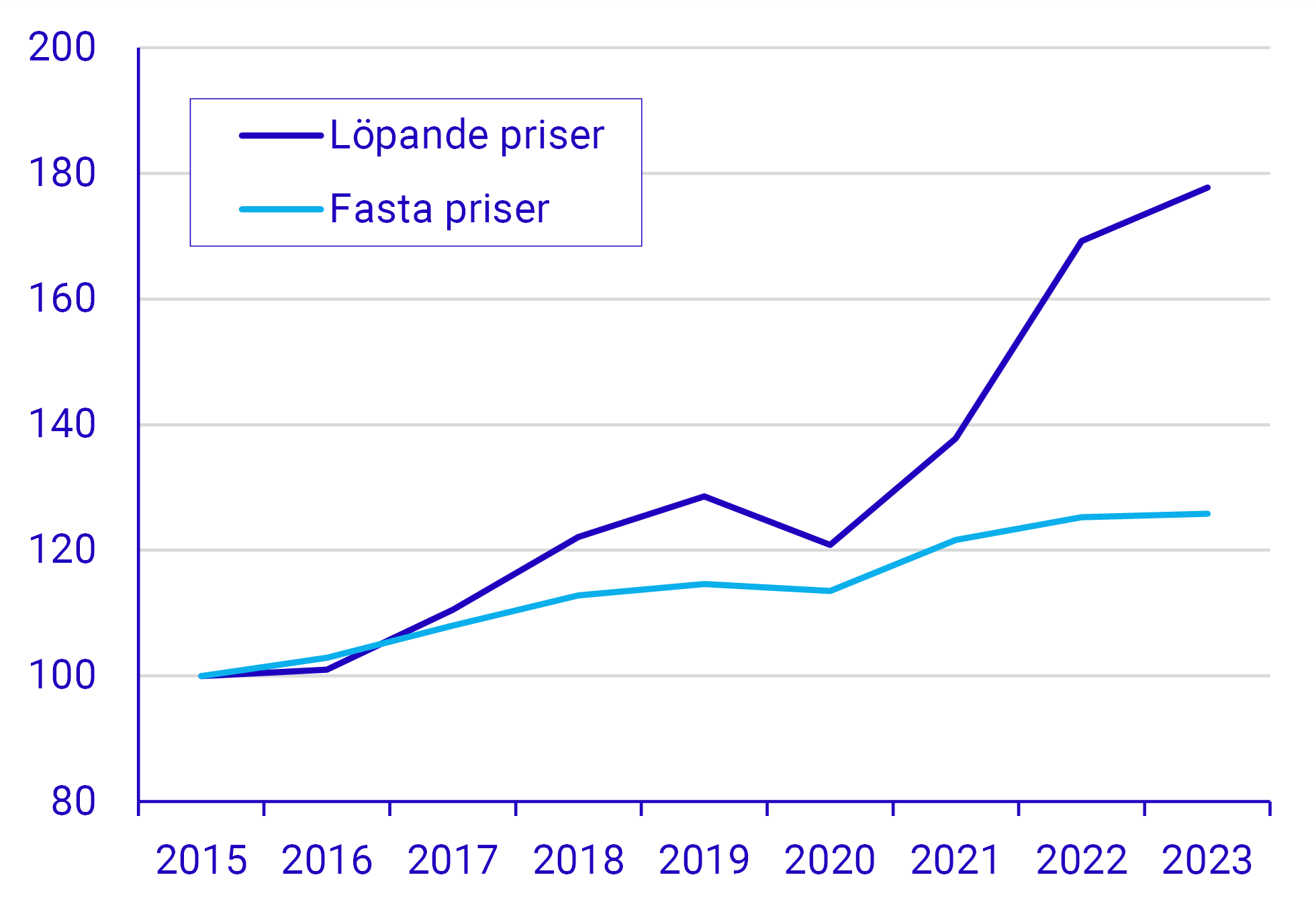

Ökade priser drog upp värdet på varuexporten

Varuexport, bortfallsjusterat, löpande och fasta priser, index 2015=100

Källa: Utrikeshandeln med varor (SCB)

I löpande priser ökade utrikeshandeln med varor kraftigt under 2021 och 2022. Justerat för priseffekten, i fasta priser, var uppgången dock inte lika stark. Det visar att det till stor del var prisförändringar som drev på den kraftiga värdemässiga ökningen av varuexporten, där den generella prisökningen har spelat en roll men där även den svaga kronan också spelat in.

Den svenska kronan har försvagats kraftigt mot de stora handelsvalutorna euro och den amerikanska dollarn de senaste åren. I undersökningen Kronan, priserna och geopolitiken som Business Sweden publicerade i juni 2024 uppgav drygt hälften av de svenska industriföretagen att en svag krona gav dem bättre förutsättningar att vinna exportaffärer på utlandsmarknaden. En fjärdedel av företagen förlorar istället på en svag krona. Det var framförallt branscher som är beroende av insatsvaror från utlandet som uppger att de missgynnats av den svaga kronan.

Men det är inte enbart den svenska kronan som avspeglas i den stora skillnaden mellan varuexporten i löpande och fasta priser de senaste åren. Även den generella prisökningen, skapad av utbudschocken efter pandemin och Rysslands invasion av Ukraina, har haft en stor effekt på utvecklingen i löpande priser. Men även de höga fraktpriserna ledde till ökade exportpriser. Varuexporten steg i fasta priser med 11 procent mellan 2020 och 2023 medan den i löpande priser steg med 47 procent.

Denna artikel är publicerad i tidskriften Sveriges ekonomi - statistiskt perspektiv, nr 07-08 - 2024.